Fonte: Keynes blog

Url fonte: http://keynesblog.com/2014/11/11/perche-leuro-non-e-ancora-crollato/

Pubblicato da keynesblog il 11 novembre 2014

L’euro è un morto che cammina, ma gli zombie sono piuttosto resistenti

LA CRISI DELLA LIRA 1964

Per capire perché l’euro non è ancora morto, è utile guardare alla storia dei regimi monetari. Vi sono differenze notevoli tra questi: il vecchio gold standard non era uguale al regime di Bretton Woods, né questo allo SME, né lo SME all’Euro. A noi però interessa guardare ad una caratteristica particolare che sarà chiara in seguito.

Fino al 1971 l’Italia faceva parte dell’accordo di cambio noto come regime di Bretton Woods. Le monete dei paesi occidentali mantenevano un tasso di cambio fisso – ma eventualmente aggiustabile – con il dollaro americano, e questo a sua volta aveva un valore in oro.

Nel 1963-64 la lira italiana fu vittima di un attacco speculativo. L’Italia del boom economico aveva raggiunto la piena occupazione (il tasso di disoccupazione era sceso al di sotto del 4%), i sindacati erano particolarmente forti e riuscivano ad ottenere forti aumenti salariali, superiori alla produttività. Questo produsse un deficit di partite correnti notevole e i mercati si aspettavano per questo una svalutazione della lira.

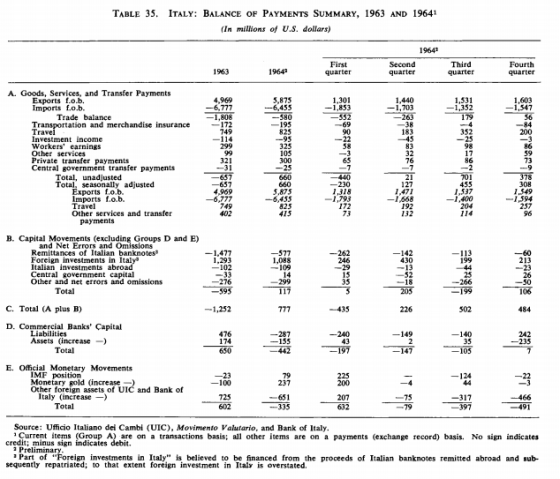

Fonte: Report FMI 1964

Ma la svalutazione non avvenne. Già da maggio 1963 governo e Banca d’Italia avevano incominciato ad attuare politiche monetarie e fiscali restrittive, che causarono una caduta della produzione industriale e dell’occupazione a partire dagli inizi del 1964. Eppure la fase più acuta della crisi valutaria si ha proprio mentre l’Italia inizia l’ “aggiustamento”.

A questo punto interviene un fatto nuovo. Il governatore della Banca d’Italia, Guido Carli, si reca a Washington. L’incontro doveva rimanere segreto, ma così non fu. I giorni dal 1° al 13 marzo furono i più drammatici per la moneta italiana e la Banca d’Italia bruciò duecento milioni di dollari per mantenere il cambio. Ma Carli, contrario alla svalutazione, ottiene dal Tesoro americano e da altri enti prestiti per complessivi 800 milioni di dollari. A questi si aggiungono prestiti più piccoli della Bundesbank, della Banca d’Inghilterra e del FMI, coinvolti dallo stesso Tesoro americano, per un totale di 1275 milioni di dollari. Un’enormità. Che – è bene sottolinearlo – non fu utilizzata. Bastò infatti l’annuncio della concessione del prestito a calmare i mercati.

Pochi giorni dopo l’annuncio, la crisi valutaria era solo un ricordo. La lira non si svalutò e l’aggiustamento fu più che sufficiente a riportare in avanzo la bilancia commerciale. Già nell’ultimo trimestre 1964 iniziò la ripresa.

LA CRISI DEL 1992

Nel 1992 si produsse una situazione simile a quella del 1964. Anche in questo caso eravamo di fronte ad una crisi di bilancia dei pagamenti, dopo aver prodotto dal 1987 crescenti disavanzi delle partite correnti, in un sistema di cambi fissi (il Sistema Monetario Europeo, SME), sebbene con qualche margine possibile di aggiustamento. Come nel 1964, la lira (insieme alla sterlina britannica, al franco francese e alla peseta spagnola) fu attaccata dalla speculazione. L’occasione fu la bocciatura del Trattato di Maastricht da parte degli elettori danesi e il rischio, poi non concretizzatosi per pochi voti, di un eguale giudizio negativo dei francesi, chiamati alle urne nel settembre del 1992. Protagonista della vicenda, come è noto, fu George Soros. Questa volta però tanto la lira quanto la sterlina, dopo tentativi simili a quelli del 1964, furono costrette ad abbandonare lo SME, bruciando peraltro le riserve valutarie della Banca d’Italia. Eppure non sarebbe dovuto accadere. Il Sistema Monetario Europeo, infatti, prevedeva il sostegno delle banche centrali degli altri paesi in caso di attacco ad una valuta. La responsabilità maggiore ricadeva sulla Bundesbank, la banca centrale tedesca, poiché il marco era di fatto la valuta di riferimento del sistema. Ma questa collaborazione non vi fu né attraverso il sostegno alle valute attaccate né con una la rivalutazione pilotata del marco (come avvenuto in passato), anche perché all’epoca la Germania era in deficit di partite correnti e non voleva aggravarlo. L’aggiustamento doveva essere interamente a carico dei paesi “deboli”. Dopo un’iniziale svalutazione il 13 settembre 1992, il governo Amato decide l’uscita dallo SME il 17 settembre, all’indomani dell’uscita della sterlina. Anche la Francia subì l’attacco speculativo, ma alla fine la Bundebank si mosse in soccorso del Franco. Pochi mesi dopo l’Italia ratificherà il Trattato di Maastricht. Una coincidenza storica notevole fece in modo che una delle firme italiane sul Trattato fosse proprio quella di Guido Carli, ministro del Tesoro nel governo precedente (Andreotti VII).

E INFINE L’EURO

Come è noto l’idea dell’euro non è tedesca, ma francese. Con la creazione della moneta unica la Francia sperava di sottrarre alla Germania la propria egemonia monetaria. A distanza di 22 anni dal Trattato di Maastricht si può dire che l’esperimento è riuscito solo in parte. Del sostanziale fallimento dell’euro abbiamo parlato diffusamente, ma qui ci interessa invece capire perché esso è sopravvissuto finora.

Nell’eurozona non esistono più le monete nazionali, ma i tassi di interesse sui titoli di stato ci danno una misura del rischio di cambio percepito dai mercati finanziari. Dopo il fallimento di Lehman Brothers, i tassi di interesse incominciano a divergere e si manifesta il famoso “spread“. Ma è dal 2010, con la crisi greca, che i differenziali finiscono fuori controllo.

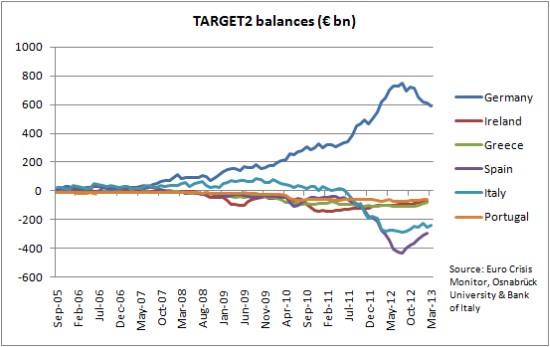

Verso la fine dell’estate del 2011, poi, l‘interbancario si blocca definitivamente. Il sistema delle banche centrali dell’eurozona, tramite il sistema Target2, interviene in automatico a finanziare i deficit esteri dei paesi in disavanzo di partite correnti, con grande disappunto dei tedeschi (Hans-Werner Sinn in testa, che oggi pretende di pareggiare in oro!), mentre i capitali vengono rimpatriati. Questo contribuisce ad evitare un crollo disordinato dell’eurozona e rappresenta una novità rispetto alle consuete crisi di bilancia dei pagamenti.

Ma il motivo fondamentale per il quale l’Euro sopravvive è l’intervento discrezionale della Banca centrale europea che, il 2 agosto 2012, annuncia il programma OMT, dopo il famoso discorso londinese di Mario Draghi (26 luglio 2012).

Quando si parla di fragilità dell’euro, di fragilità crescente dell’euro, e forse di crisi dell’euro, molto spesso gli stati o i leader che non fanno parte dell’eurozona sottovalutano l’entità del capitale politico che viene investito nell’euro. E invece noi lo vediamo, e non credo che siamo osservatori parziali, e pensiamo che l’euro è irreversibile. E non è una parola vuota, perché ho appena detto esattamente quali azioni sono state fatte, e vengono fatte per renderlo irreversibile.

Ma c’è un’altra cosa che voglio dirvi.

All’interno del nostro mandato, la BCE è pronta a fare tutto quanto è necessario per preservare l’euro. E credetemi, sarà abbastanza. (Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough)

Il programma OMT consiste nell’acquisto “illimitato” di titoli di stato da parte della BCE, dopo aver accettato un programma di “salvataggio”, per quei paesi che dovessero essere vittime della speculazione sul debito sovrano. Ne beneficia soprattutto l’Italia, paese che non ha chiesto “aiuti”, ma che vede il suo “spread” con i titoli di stato tedeschi ridursi da oltre 500 punti di allora ai circa 150 di oggi.

E’ importante notare che anche in questo caso lo strumento non è stato in realtà mai utilizzato. A calmare i mercati è cioè bastato l’annuncio, da parte della Banca Centrale, della sua disponibilità a fungere da prestatore “senza limiti” di ultima istanza (sebbene sotto condizioni). Coperti dalla BCE, anche i titoli di un paese considerato sull’orlo del default diventano affidabili.

LA CRISI PUÒ TORNARE

La crisi dell’euro però non è finita. A rinfocolarla nei prossimi mesi potrebbe essere la deflazione e il costante aumento delle sofferenze bancarie causato dall’austerità. L’esito relativamente positivo degli stress test condotti dalla BCE, infatti, non deve trarre in inganno perché non contempla lo scenario deflattivo. D’altro canto la BCE non ha molti strumenti per invertire la tendenza. Il piccolo Quantitative Easing non può di per sé creare inflazione, se non in misura limitata, attraverso la svalutazione dell’euro. L’unica maniera affidabile per creare inflazione è aumentare i salari, come ha ammesso la Banca centrale giapponese e addirittura la Bundesbank. Pertanto la soluzione non è in mano alla BCE. A ciò si aggiunge il fatto che gli strumenti finora messi in campo per affrontare una crisi bancaria su larga scala (unione bancaria ed ESM) potrebbero essere insufficienti in caso di una crisi sistemica.

WHATEVER IT TAKES WHITIN OUR MANDATE. WHAT MANDATE?

L’esperienza dell’Italia del 1964, messa a contrasto con quella del 1992 e in analogia a quella del luglio 2012, deve indurre alla cautela quando si parla di esisto scontato della crisi dell’euro. Il punto è se la BCE farà – se potrà fare, se le sarà concesso di fare – davvero “tutto quanto è necessario” per preservare l’euro. Questo potrebbe includere l’acquisto illimitato di titoli di stato dei paesi meridionali, al fine di consentire il salvataggio del loro sistema bancario e contenere lo spread. Il programma OMT è già stato sfidato davanti alla Corte costituzionale tedesca. Ora si attende il giudizio da parte della Corte di giustizia europea, il cui esisto sarà determinante, sebbene pochi scommettano su una bocciatura.

Ma al di là dell’OMT, tutto sta nel risolvere questo dilemma: i trattati e lo statuto della BCE, se da un lato proibiscono il finanziamento monetario dei deficit, dall’altro danno alla BCE un mandato implicito nella sua stessa esistenza e nella vigenza dei trattati: preservare l’euro. E, all’interno di questo, “promuovere il regolare funzionamento dei sistemi di pagamento“. La situazione è paradossale, ma non è raro che una legge o un trattato siano internamente contraddittori. E’ su questa lama di rasoio che si giocherà la partita nei prossimi mesi.