Pubblicato da il 26 giugno 2014

La deflazione fa male? Se lo chiede un articolo di Michele Boldrin, Giovanni Federico e Giulio Zanella pubblicato su NoisefromAmerika. Secondo i tre economisti non si può giungere a questa conclusione, e quindi gli allarmi delle banche centrali sarebbero eccessivi, perché non vi sarebbero evidenze empiriche né una solida teoria alle spalle. Ma le cose stanno davvero così?

Le presunte evidenze empiriche

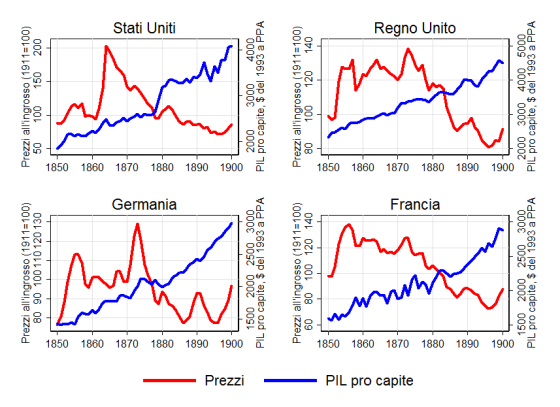

Boldrin, Federico e Zanella, per dimostrare che la deflazione non è generalmente associata alla contrazione dell’attività economica, riportano alcuni grafici nei quali sono plottati gli indici dei prezzi all’ingrosso e il PIL di alcuni paesi avanzati tra il 1850 e il 1900. Un’epoca in cui l’econometria neppure esisteva e le cui serie sono state ricostruite a posteriori, a partire dagli anni ’60, sulla base di notizie frammentarie circa la produzione del grano o l’estensione delle ferrovie. I grafici in effetti sembrano dare ragione agli autori.

fonte: noisefromamerika.org

Possiamo fidarci di questa ricostruzione? Ben poco. Il periodo che va dal 1873 al 1879 viene chiamato “Lunga Depressione” (non lunga espansione!) e durò, secondo i dati del National Bureau of Economic Research, ben 65 mesi (per fare un confronto, la “Grande Depressione” iniziata nel 1929 ne durò “solo” 43). Essa originò dal panico finanziario del 1873, partito da Vienna e poi contagiato in tutto il mondo industrializzato — tanto per ricordarci che la finanziarizzazione e la globalizzazione dell’economia non sono un’invenzione recente. Nel 1893 un secondo panico finanziario riportò l’economia in recessione.

Che le cose non andassero per il verso giusto ce lo dicono i dati del mercato del lavoro. Il secondo panico del 1893 portò il tasso di disoccupazione negli Stati Uniti oltre il 12% (Romer, 1986; stime precedenti parlano anche del 18%). La disoccupazione tornò sotto il 10% solo nel 1899. Le stime sulla disoccupazione post-1873 sono a dir poco nebulose (e in effetti solo da allora si incominciò a tenere il conto dei disoccupati) e variano dall’8% al 20% a livello nazionale con punte del 25% nelle grandi città industriali. Sicuramente la disoccupazione doveva essere un problema fortemente sentito in queste ultime, dove le manifestazioni richiamarono secondo le cronache decine di migliaia di lavoratori a New York e Chicago. E’ comunque indubbio che i numerosi fallimenti di industrie, ferrovie e banche abbiano creato una disoccupazione di massa.

La crisi non fu solo americana, ma coinvolse tutto il mondo occidentale. Solo per fare un esempio, il Regno Unito istituì del 1885 una apposita commissione, la “Royal Commission on the Depression in Trade and Industry”. Una curiosità: la commissione ascoltò il padre di Keynes, John Neville, che spiegò come l’abbassamento dei prezzi abbia effetti depressivi tramite ragionamenti non molto diversi da quelli del figlio Maynard e di Irving Fisher.

Insomma, prima di prendere per buoni i dati economici di un periodo in cui le statistiche erano poche, frammentarie e condotte senza precise basi scientifiche, servirebbe una dose di prudenza in più.

Molto si potrebbe dire ancora su quel periodo, dalle altalenanti e spesso insensate politiche monetarie alla libertà di movimenti di capitali e alle bolle immobiliari della “Gilded Age“. Ma ci pare che quanto detto basti per evidenziare quanto deboli siano le “evidenze empiriche” di Boldrin&C. circa l’esistenza di una deflazione “buona” nella seconda metà del 19° secolo. Sul periodo in esame gli storici sembrano peraltro divisi tra chi lo considera un’epoca di grandi successi economici intervallata da recessioni e chi invece lo vede come una “lunga depressione” (1873-1896) intervallata da periodi di crescita rapida ma insostenibile, guidata dalle bolle.

Ciò che si può sicuramente dire è che l’intero 19° secolo fu caratterizzato da una rilevante instabilità economica, con grandi espansioni e successive grandi contrazioni, e che così continuò fino alla crisi del 1929. Al contrario, dal 1933 in poi nulla di paragonabile è accaduto e i panici finanziari sono diventati un pallido ricordo fino al 2008. Chissà perché.

La debole teoria della deflazione “buona”

Gli argomenti teorici di Boldrin&C. sono, se possibile, ancor meno solidi. Essi si possono riassumere in due punti:

1) il risparmio diventa sempre investimento;

2) la deflazione ha, al più, un effetto neutro: è vero che impoverisce i debitori, ma arricchisce i creditori che spenderanno di più, compensando la minore spesa dei debitori.

Il punto 1) – una versione addolcita della legge di Say secondo cui “l’offerta crea la sua propria domanda” – è argomentato sostenendo che la gente non mette i soldi sotto il materasso e pertanto il risparmio si traduce sempre, attraverso il settore finanziario, in investimento. Torniamo quindi a prima di Keynes. Il problema è che non c’è alcun bisogno che la gente metta fisicamente i soldi sotto il materasso. Basta infatti che li tenga liquidi, ossia li depositi nei conti correnti senza acquistare titoli sui mercati finanziari. Perché infatti comprare titoli di imprese indebitate, che rischiano di fallire per l’aumento dell’onere dei debiti causato dalla deflazione, se addirittura lo stesso denaro si rivaluta grazie proprio alla stessa deflazione? E anche ammesso che i risparmiatori comprino titoli, potrebbero comprare obbligazioni estere.

Peraltro va rilevato che, mentre i crolli sui mercati finanziari non raramente causano recessioni anche prolungate, gli effetti reali di una espansione del lato finanziario dell’economia sono generalmente piuttosto modesti. Persino negli Stati Uniti, dove il peso dei mercati finanziari è più rilevante che in Europa, la bolla della New Economy e poi quella dei mutui subprime hanno prodotto, tra la seconda metà degli anni ’90 al 2006, tassi di crescita più modesti di quelli sperimentati durante la cosiddetta “repressione finanziaria” seguita alla seconda guerra mondiale.

L’economia cresce se le imprese chiedono prestiti per investire (e non semplicemente per consolidare i debiti in essere) e le banche li concedono. Ma se l’inflazione cala o se addirittura si affaccia una deflazione, le banche vedranno aumentare le proprie sofferenze a causa dei debiti più onerosi e saranno meno propense a concedere nuovi prestiti, se non a tassi relativamente elevati, innescando così una spirale di depressione e deflazione. Questo è in effetti il rischio che si sta materializzando nell’eurozona e che la BCE ha annunciato di voler contrastare, sebbene si possano nutrire dubbi sull’efficacia delle misure sin qui annunciate.

Il punto 2) si poggia su un’ipotesi implicita, ovvero che i debitori ripaghino per intero i propri debiti. Ma se molti debitori non riescono a rimborsare i debiti (anche) a causa della deflazione, come potranno i creditori diventare più ricchi?

Una versione meno campata in aria di questa affermazione prende il nome di “real balance effect” anche detto “effetto Pigou“. Secondo questa ipotesi la deflazione renderebbe più ricchi coloro che detengono scorte di moneta (anche se queste pare non esistano secondo Boldrin e colleghi…) e ciò alla fine aumenterebbe la domanda, riportando l’economia all’equilibrio di pieno impiego. Peccato che neppure Pigou ci credesse e anzi fosse un sostenitore dei lavori pubblici e della moneta facile in quanto misure inflazionistiche.

Anche lasciando da parte tutte queste considerazioni, i tre autori non ci dicono perché questa deflazione dovrebbe essere “buona”, visto che non è associata a particolari innovazioni con conseguenti aumenti di produttività e quindi riduzione dei costi unitari, mentre invece è sicuramente associata alla disoccupazione di massa.

Molti economisti amano insistere sui propri errori. Quando ciò è impossibile allora preferiscono inventarsene di nuovi. Ora siamo al terzo stadio: ripescare dalla storia del pensiero economico gli errori commessi 100 e più anni fa.